资金面边际收敛。上周央行开展逆回购操作160亿元,MLF操作5000亿元,逆回购到期550亿元,MLF到期3000亿元,全口径净投放1610亿元。随着央行不断回收流动性,资金面边际收敛,但整体仍保持宽松,DR001在区间1.21%~1.75%之间波动,DR007在区间1.86%~2.01%之间波动。具体来看,R001较上周五上行79BP至1.81%,R007上行7BP至2.03%,R014下行27BP至2.10%,R1M下行21BP至2.28%,R3M上行56BP至3.50%。此外,SHIBOR1W下行1.70BP至2.12%,SHIBOR3M下行6.40BP至2.58%。上周同业存单共发行620只2811.7亿元,净融资额为156.3亿元。资金面边际收紧,但流动性总体仍保持宽松,一级存单发行价格整体持稳,发行量较上周回升,需求主要集中在9M及1Y期品种。具体来看,国股存单方面,1M期限暂无报价;3M期限询价2.25%~2.28%;6M期限询价2.40%;9M期限询价2.66%~2.72%;1Y期限询价2.78%~2.83%。二级存单价格跟随一级下行,截至周五,不跨春节1M国股存单集中成交在1.93%~1.95%,跨春节期限集中成交在2.15%~2.17%,3M集中成交在2.37%~2.40%,1Y集中成交在2.75%~2.82%。

一级方面,国债和政金债共发行26只3533亿,净融资额为205.2亿,地方债发行8只944亿。流动性整体宽松,一级需求较好。二级方面,上周利率先下后上,维持区间窄幅震荡。上半周受资金宽松及社融数据不及预期影响收益率震荡下行,下半周受出口数据强劲、MLF续作不及预期及央行表态影响收益率转而上行。具体来看,周一早盘公布的12月通胀数据略超预期带动长端利率小幅上行,但资金宽松叠加股市大跌又带动长端利率震荡下行,日终200215上行0.25BP。周二早盘债市窄幅震荡,午后市场提前交易金融数据不及预期,长端利率快速下行,日终200215下行2.50BP。周三早盘债市窄幅震荡,国债期货尾盘拉升联动现券收益率下行,日终200215持平前一交易日。周四早盘延续多头情绪,长端利率低开低走,随后进出口数据超预期叠加传闻央行指导隔夜价格,短端收益率快速调整带动长端利率上行,日终200215下行0.80BP。周五央行MLF续作不及预期,叠加央行表态打消货币进一步宽松预期,止盈盘涌现,长端利率大幅上行,日终200215上行3.3BP。200215较上周五上行0.25BP,收至3.54%;200016持平上周五,收至3.145%。

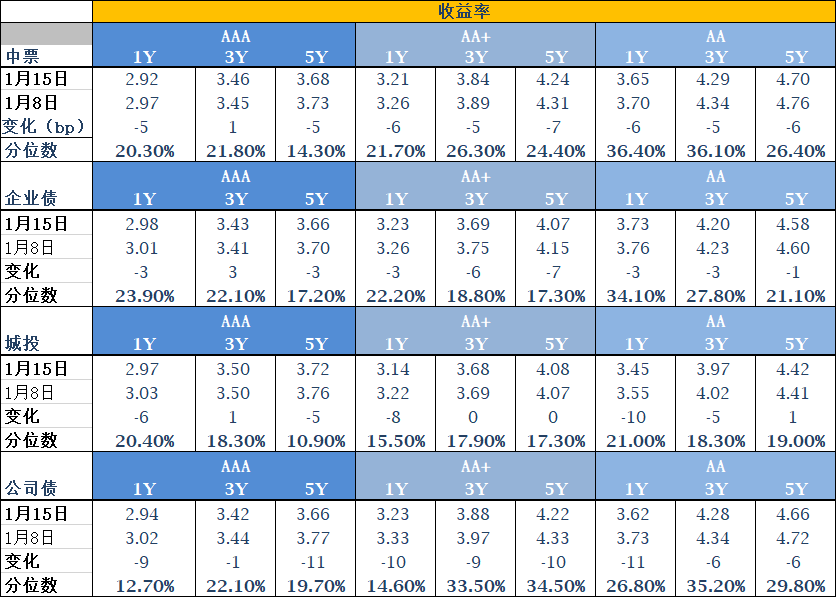

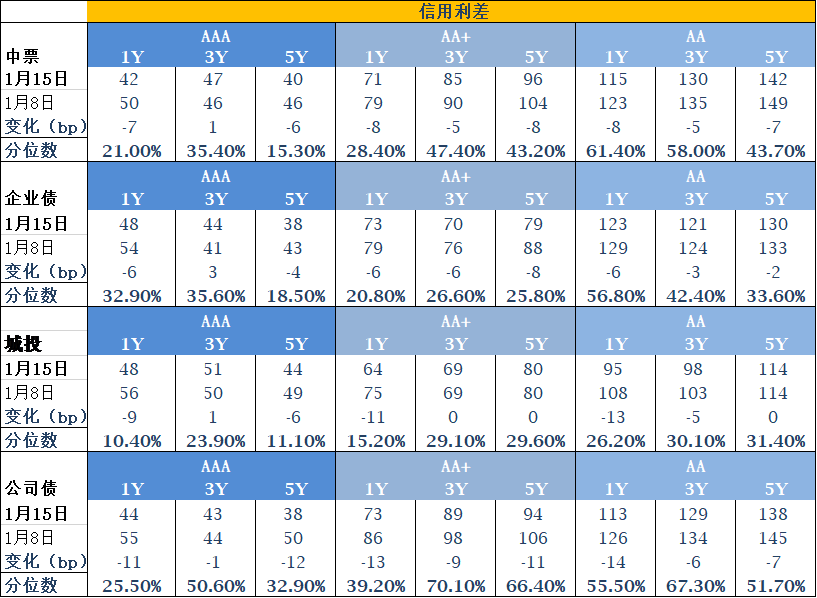

一级方面,上周共发行信用债340只3303.08亿元,净融资额为270.22亿元。年后一级需求继续回暖,发行期限以中短端为主,长端需求也有所修复,发行利率整体继续下行,信用分层延续,弱资质债券需求疲软。二级方面,信用债跟随利率债行情,上半周需求火爆,下半周需求边际减弱,除3年期AAA信用债小幅上行外,其他各期限各等级信用债收益率整体下行,收益率曲线走陡。短端优质产业债及城投依旧需求旺盛,长端需求一般。SAAA 信用债1年中枢2.87%,3年中枢3.28%,5年中枢3.56%。信用利差方面,除3年期AAA中票和城投的信用利差小幅走阔外,其他各期限各等级城投和中票的信用利差均不同程度收窄。抱团松动,指数震荡调整。上周仍以结构性行情为主,高低切换明显,业绩催化、前期涨幅有限的金融板块大幅上涨,而前期表现强势的抱团筹码有所松动拖累指数震荡下跌,两市日均成交继续维持万亿规模,全周北上资金净流入180亿元,连续第十一周净流入。具体来看,板块跌多涨少,其中银行、电子、建筑装饰、通信、房地产等板块涨幅居前,农林牧渔、国防军工、电气设备、有色金属、食品饮料等板块跌幅居前,上周上证综指下跌0.10%至3566.38点,深证成指下跌1.88%至15031.70点,创业板指下跌1.93%至3089.94点。

上海银叶投资有限公司成立于2009年2月,是由行业精英和产业资本相结合所共同打造的平台型、综合型专业资产管理机构。公司是中国证券投资基金业协会(AMAC)普通会员、中国银行间市场交易商协会会员、人民币利率互换市场和远期利率市场成员。依靠长期深耕中国资本市场积累的专业优势,银叶投资已经形成覆盖固定收益、宏观对冲、权益投资、量化及衍生品策略等多元化的投资体系。

上海银叶投资有限公司

微信号:yytz_am

电话:021-61080888

地址:浦东新区花园石桥路66号东亚银行金融大厦