【银叶周报】社融基本面均偏弱,利率债收益率回落

资金面及同业存单表现

上周资金面经历缴税缴准,但短端整体保持宽松,跨季资金仍紧俏,融出有限且价格维持高位。公开市场操作方面,上周央行公开市场净投放3400亿,另外周五发放了605亿PSL以稳定市场。此前市场重点关注的美联储6月加息落地,周四凌晨,美联储6月FOMC会议如期加息25BP至1.75%-2.0%,符合此前市场预期,但央行未跟随上调逆回购操作利率,带动市场乐观情绪。资金价格方面,R001上行2BP至2.625%,R007上涨15.6BP至3.0337%,R014上涨48.24BP至3.7517%,R021上涨69.84BP至4.9834%,R1M上涨20.3BP至5.2517%。

上周一级存单到期量仍有6156亿,发行量也维持高位,全周发行727只存单,发行量共计6647亿,净融资量491亿。存单价格方面,国股变化不大,较上周小幅下降。1M期限国股基本在4.35%-4.4%,3M国股价格维持在4.35%-4.42%,国股6M维持在4.4%-4.5%,9M和1Y基本在4.4%-4.5%,募集量一般。上周除国股外,一般AAA1M期限上涨10BP左右至4.6%-4.65%,3M期限4.45%-4.60%,6M期限4.5%-4.65%,9M期限4.6%-4.7%,1Y期限4.60%-4.75%;AA+评级1M期限上涨10BP至4.75%-4.85%,3M期限4.55%-4.70%,6M期限4.6%-4.75%,9M期限上周5BP至4.75%-4.85%,1Y期限4.85%左右。此外,上周SHIBOR1W上涨3.8BP至2.81%,SHIBOR3M保持稳定在4.351%。

利率债表现

利率债方面,上周一级新发行利率债3700亿,利率债净供给1521亿,需求整体一般,中长期限的口行债和农发债需求较好。二级方面,上周二临近收盘5月金融数据公布,社融数据腰斩,利率债收益率随即大幅下行;周三消息面相对平静,收益率受前日社融数据影响继续小幅下行;周四晚间美联储如期加息25BP,但央行未跟随,再次利好债市,债市收益率继续下行;周五5月经济数据公布,总体偏弱,做多情绪继续奋进。上周利率债收益率曲线整体小幅下行。国债收益率曲线10Y收益率下行4.25BP至3.60%,国开债10Y收益率下行5.44BP至4.39%,农发债10Y收益率下行7.11BP至4.54%,进出口行债10Y收益率下行5.81BP至4.55%,地方政府债AAA曲线10Y收益率下行2.25BP至4.16%。

信用债表现

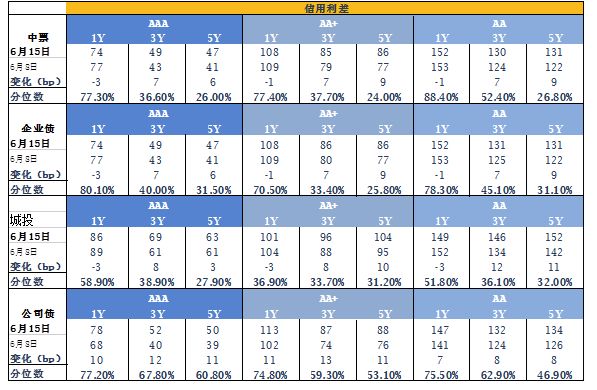

上周信用债新债发行明显回升,共发行1308.55亿元,净融资增加550亿至554亿,其中,短融和公司债发行量提升,中票和产业债发行量下降。上周除少数短端中票收益率下行,信用债整体仍继续调整。上周公布的5月社融数据腰斩,显示强监管下非标融资渠道大幅萎缩,并且信用风险频现的环境下,标准化债券融资渠道也受到冲击,预计未来高低等级企业融资分化将更为明显。上周AAA中票1Y较前一周下行1.44BP至4.6293%,3Y和5Y分别上行2.43BP和2.36BP左右至4.7158%和4.7963%;AAA公司债1Y上行11.44BP至4.6685%,3Y和5Y分别上行7.46BP和7.7BP至4.7424%和4.827%。AA城投债1Y下行2.15BP至5.3771%,3Y和5Y分别上行7.82BP和7.44BP至5.6765%和5.8497%。

A股概况

上周上证指数跌1.48%、深成指跌2.57%、中小板指跌3.1%、创业板指跌4.08%。我们认为,经济放缓压力叠加去杠杆带来的信用收缩导致市场低迷,投资者信心修复仍需时间,存量博弈下交易机会主要来自于板块轮动,建议控制仓位,当前可关注估值偏低同时前期调整充分的金融地产板块。

注:原创文章,欢迎各合作媒体转载,并请注明出处。

银叶投资成立于2009年2月,是由产业资本和业内精英联合打造的平台型、综合型专业资产管理机构。依靠长期深耕中国债券市场积累的专业优势,银叶已然成为固定收益、宏观对冲、权益类投资等领域的卓越资产管理品牌。银叶投资是中国证券投资基金业协会首批会员、中国银行间市场交易商协会会员和人民币利率互换市场成员。

上海银叶投资有限公司

微信号:yytz_am

电话:021-61080888

地址:浦东新区花园石桥路66号东亚银行金融大厦